Русско-Высоцкое сельское поселение

Ломоносовский район, Ленинградская область

Официальный сайт администрации

Телефон: 8 (813-76) 77-530

-

администрация

-

прием граждан

-

статистика

-

информация

о бюджете -

депутаты

-

муниципальные услуги

-

документы

-

контакты

меню сайта

- Приветственное слово

- История поселения

- Администрация

- Подведомственные организации

- Градостроительство

- Нормативно-правовые акты

- Совет депутатов

- Противодействие коррупции

- Комиссия по соблюдению требований

- Важные сообщения

- Фотоальбомы

- Налоговые расходы

- Участие в программах и мероприятиях

- Защита населения

- Проверочные мероприятия

- Статистические данные

- Кадровое обеспечение

- Прием граждан

- Имущественная поддержка cубъектов МСП

- Официальные выступления и заявления

- Структура сайта

- Информация о бюджете

- Муниципальные услуги

- Землепользование

- Новости

- Формирование комфортной городской среды

warning_message_imported_by_script

В. В. Егоров, консультант по вопросам начисления зарплаты,социальных пособий и их налогообложения

Журнал «Учет в сельском хозяйстве» № 1, январь 2014 г.

С 1 января 2014 года для предпринимателей, которые не производят выплаты физлицам, установлена зависимость между размерами уплачиваемых пенсионных взносов и величиной полученного дохода. Изменения коснулись и глав КФХ.

Изменения, действующие с нового года

Только за первую половину 2013 года свою хозяйственную деятельность прекратили более 18 000 фермеров. И одной из причин этого стало повышение (почти в два раза) в 2013 году страховых взносов. В этой связи законодатели решили поправить положение.

С 1 января 2014 года действуют изменения по уплате страховых взносов, утвержденные Федеральным законом от 23 июля 2013 г. № 237-ФЗ (далее – Закон № 237-ФЗ).

Так, снижена ставка страховых взносов для плательщиков из числа самозанятого населения, к которым относятся индивидуальные предприниматели, адвокаты, нотариусы и другие физические лица, уплачивающие страховые взносы в фиксированных размерах.

С 2014 года они уплачивают страховые взносы дифференцированно в зависимости от полученного в отчетном году дохода. А размер страховых взносов рассчитывается исходя не из двух (как ранее), а из одного МРОТ. Отметим, что с 1 января 2014 года МРОТ установлен в размере 5554 руб. в месяц (Федеральный закон от 2 декабря 2013 г. № 336-ФЗ).

Расчет взносов

Если величина дохода физического лица за расчетный период (календарный год) не превышает 300 000 руб., то фиксированный размер страхового взноса по обязательному пенсионному страхованию будет исчисляться как произведение 1 МРОТ, установленного на начало года, за который уплачиваются страховые взносы, и тарифа страховых вносов в ПФР (26%), увеличенное в 12 раз. Это составит 17 328,48 руб. (5554 руб. Х 26% Х 12).

Если доход плательщика за расчетный период превышает 300 000 руб., фиксированный размер страхового взноса по обязательному пенсионному страхованию будет исчисляться как произведение 1 МРОТ и тарифа страховых взносов в ПФР (26%), увеличенное в 12 раз, плюс 1 процент от суммы дохода, превышающего 300 000 руб.

При этом сумма страховых взносов не может быть более 8 МРОТ. То есть максимальная сумма взносов составит 138 627,84 руб. (5554 руб. Х 26% Х 12 Х 8).

Обратите внимание: взносы в ФФОМС с доходов свыше 300 000 руб. не уплачиваются.

Пример 1. Доход индивидуального предпринимателя в 2014 году составил 350 000 руб. по упрощенной деятельности и 100 000 руб. по деятельности, по которой уплачивается ЕНВД. Итого 450 000 руб. Сумма взносов в ПФР за 2014 год будет равна:

17 328,48 руб + (450 000 руб. − 300 000 руб.) Х 1% = 18 828,48 руб.

Расчет дохода

Законом № 237-ФЗ указано, как определять доход, с которого рассчитываются взносы. Он рассчитывается, например, следующим образом:

1) для плательщиков страховых взносов, уплачивающих НДФЛ, – в соответствии со статьей 227 Налогового кодекса РФ;

2) для плательщиков единого сельскохозяйственного налога – в соответствии с пунктом 1 статьи 346.5 Налогового кодекса РФ;

3) для плательщиков страховых взносов, применяющих упрощенную систему налогообложения, – в соответствии со статьей 346.15 Налогового кодекса РФ;

4) для плательщиков страховых взносов, уплачивающих ЕНВД, – в соответствии со статьей 346.29 Налогового кодекса РФ.

Получив от предпринимателей налоговую отчетность, фискалы будут направлять в органы контроля за уплатой страховых взносов сведения о доходах от деятельности плательщиков страховых взносов за расчетный период не позднее 15 июня года, следующего за истекшим расчетным периодом. Если отчетность получена после указанной даты, но до окончания текущего расчетного периода, то налоговики направят сведения в органы контроля не позднее 1-го числа следующего месяца.

Уплата взносов главами хозяйств

Главы крестьянских (фермерских) хозяйств, как установлено в части 2 статьи 14 Федерального закона от 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации …», с 1 января 2014 года платят фиксированный размер пенсионных взносов. Он определяется как произведение однократного годового МРОТ, тарифа страховых взносов и количества членов хозяйства, включая его главу. Причем данный размер взносов не зависит от величины доходов хозяйства.

Пример 2. В крестьянском (фермерском) хозяйстве два человека, включая главу КФХ.

В 2014 году нужно заплатить 34 656,96 руб. (5554 руб. Х 26% Х 12 мес. Х 2 чел.).

В ФФОМС придется заплатить 6798,10 руб. (5554 руб. Х 5,1% Х 12 мес. Х 2 чел.).

Что же касается исчисления страховых взносов за 2013 год, то дело обстоит следующим образом. Главы крестьянских (фермерских) хозяйств должны уплатить пенсионные взносы за себя, а также за членов хозяйства, как и иные самозанятые лица – исходя из увеличенного в 12 раз двукратного размера МРОТ и страхового тарифа.

Сделать это необходимо не позднее 31 декабря года, за который уплачиваются взносы.

Осталась и обязанность главы крестьянского (фермерского) хозяйства один раз в год, в срок до 1 марта, подать в ПФР расчет по начисленным взносам (форма РСВ-2 ПФР) и персонифицированную отчетность (форма СЗВ-6-1).

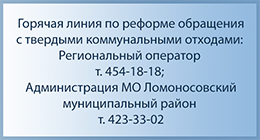

Обращаться по телефонам:

Обращаться по телефонам: